Jaké činnosti jsou osvobozeny od DPH

Dodání zboží nebo poskytnutí služby je osvobozeno od DPH, pokud podnikatel (osoba povinná k dani uskutečňující ekonomickou činnost) nepřesáhne obrat 1 000 000 Kč za nejvýše 12 bezprostředně předcházejících po sobě jdoucích kalendářních měsíců.

Archiv

Co nepodléhá DPH

Mezi osvobozená plnění bez nároku na odpočet daně patří např. základní poštovní služby, finanční a pojišťovací služby, dodání a nájem vybraných nemovitých věcí (v určitých situacích), výchova a vzdělávání, zdravotní služby apod.

Archiv

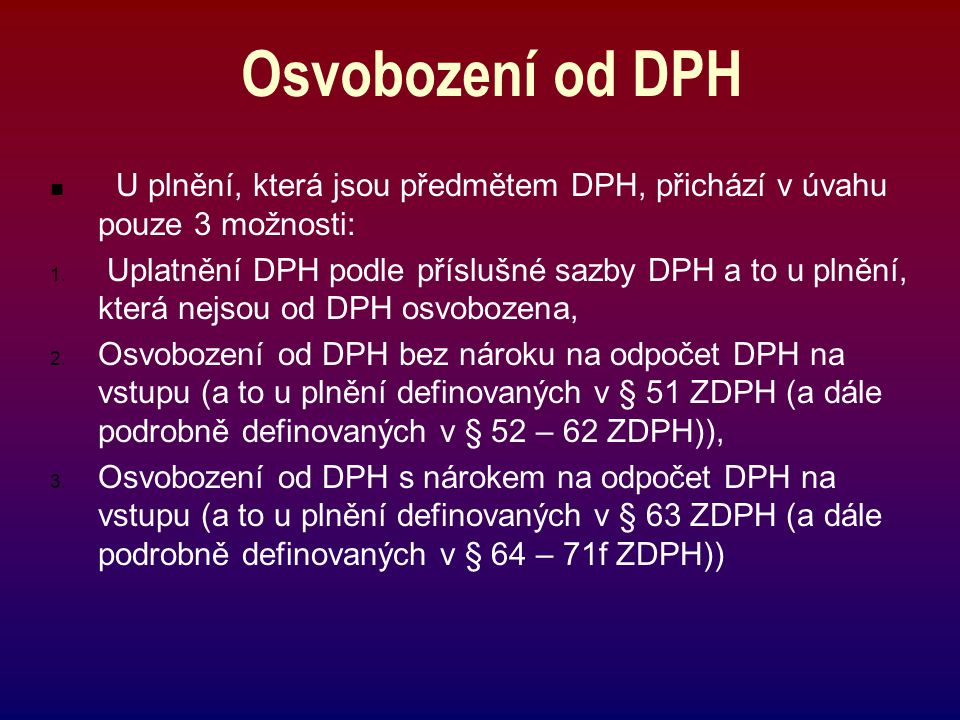

Co je osvobozené od daně

Osvobození od daně (také daňová výjimka, anglicky tax exemption) je snížení nebo odstranění daňové povinnosti, která byla uložena vládnoucí mocí daňovým subjektům (fyzickým či právnickým osobám) a týká se majetku, příjmu, transakcí a dalších operací.

Co není předmětem daně DPH

Mezi plnění, která nejsou předmětem daně, patří plnění, jež nesplňují obecnou definici dodání zboží ani poskytnutí služby, vymezené zákonem o DPH. Jedná se například o smluvní pokutu, penále, škodu apod.

Co patří do řádku 50 DPH

Plnění osvobozená od DPH bez nároku na odpočet DPH je poskytovatel plnění povinen vykázat v přiznání k DPH na řádku 50, kde se uvede hodnota těchto plnění. Na základě těchto hodnot se pak počítá krácený koeficient stanovující poměr mezi plněními zakládající nárok na odpočet DPH a plněními bez nároku na odpočet DPH.

Kdo má nárok na odpočet DPH

Základní pravidlo je, že nárok na odpočet může uplatnit plátce DPH v případě, že přijaté plnění použije pro své ekonomické účely. Nároky na odpočet by si měl uplatňovat každý plátce DPH v co největší míře kvůli ziskovosti – v případě neuplatnění odpočtu si plátce DPH zvyšuje své náklady.

Kde není DPH

Z nejvyspělejších a nejvýznamnějších zemí světa není daň z přidané hodnoty stanovena celkem v šesti zemích: Egypt, Hong-Kong, Indie, Indonésie, USA a Zambie. Absence daně z přidané hodnoty v těchto zemích řadí tyto země k zemím s nejnižším daňovým zatížením na světě.

Jak určit sazbu DPH

Základní sazba – 21 % (podléhá jí většina zboží a služeb) První snížená sazba – 15 % (podléhají jí potraviny, některé zdravotnické pomůcky, hromadná doprava a další) Druhá snížená sazba – 10 % (podléhá jí zejména kojenecká výživa, léky, knihy a hudebniny)

Co znamená osvobozena od daně s nárokem na odpočet daně

Od daně s nárokem na odpočet je osvobozena přeprava zboží při dovozu a vývozu (z a do třetí země) a také služby přímo vázané na dovoz a vývoz. Výjimku tvoří pojišťovací služby (např. pojištění přepravovaného zboží), které jsou osvobozeny podle § 51 ZDPH bez nároku na odpočet.

Co je nárok na odpočet DPH

Základní pravidlo je, že nárok na odpočet může uplatnit plátce DPH v případě, že přijaté plnění použije pro své ekonomické účely. Nároky na odpočet by si měl uplatňovat každý plátce DPH v co největší míře kvůli ziskovosti – v případě neuplatnění odpočtu si plátce DPH zvyšuje své náklady.

Co je podstatou DPH

Princip. Princip daně z přidané hodnoty spočívá v odvedení daně pouze z rozdílu ceny mezi vstupy a výstupy, tedy z toho, o kolik se cena zboží u něho zvýší (kolik k hodnotě přidá). Subjekt platí dodavatelům cenu včetně této daně a dodavatel sám dostává zaplaceno za zboží včetně této daně.

Co je předmětem daně z přidané hodnoty

Co je předmětem daně u DPH Předmětem této daně je zejména dodání zboží, poskytnutí služby, pořízení zboží z jiného členského státu EU, dále pořízení nového dopravního prostředku z jiného členského státu EU anebo dovoz zboží s místem plnění v tuzemsku.

Co patří do řádku 26 DPH

26 – obsahuje všechna plnění osvobozená od daně na výstupu, která nejsou zahrnuta do předchozích řádků (například služby v režimu B2B, pokud příjemcem jsou zahraniční osoby nebo osoby povinné k dani, avšak neregistrované k dani v jiném členském státě).

Co patří do řádku 47 DPH

Na řádek 47 se uvádí údaj o základu daně a dani na vstupu u majetku pořízeného nebo vytvořeného vlastní činností najednou v daňovém přiznání za zdaňovací období, kdy byl převeden do užívání, přitom se zde neuvádějí zálohy nebo přijatá dílčí plnění při pořizování majetku vlastní činností.

Kdy si mohu odečíst DPH

Pokud je dodavatel plátcem daně a obchod, který uskutečnil, je předmětem daně, musí odvést DPH. Odběratel zboží si při splnění podmínek může zažádat o vrácení daně. Povinnost odvádět DPH má fyzická nebo právnická osoba, jejíž obrat za 12 kalendářních měsíců přesáhl 1 000 000 Kč.

Jak se nakupuje bez DPH

Nákup s 0 % DPH

Pro nákup zboží s 0 % DPH musí být splněny následující podmínky: Správně vyplněny všechny náležitosti v registraci (IČ, DIČ, fakturační/dodací adresa). Následně stačí zaškrtnout políčko plátce DPH a systém vám sám odečte výši DPH.

Za co se neplatí DPH

Neplátce – musí mít obrat menší než 1 000 0000 Kč v předešlých, po sobě jdoucích kalendářních měsících. Pokud splňuje tuto podmínku, pak nemá povinnost odvádět daň ze svých zdanitelných plnění. Neplátce nemá nárok na odpočet.

Co má 21% DPH

Jedná se například o prodej potravin, vodné a stočné, teplo, městskou dopravu, časopisy a noviny, ubytovací služby, stravovací služby, pohřební služby, lázeňské služby a sauny, služby fitcenter a posiloven a od 1. 1. 2021 také zpracování komunálního odpadu k dalšímu využití (likvidace a rycklace odpadu).

Jak se vypočítá cena bez DPH

Tip na rychlý výpočet

Pokud znáte cenu s DPH a sazbu DPH, můžete výpočet provést jednoduše tak, že před sazbu napište „jedna celá“ a tímto číslem vydělte základ. Například, pokud je sazba 21 % a cena s DPH 605 Kč, napíšeme si 605:1,21 = 500 Kč bez DPH.

Kdy si můžu odečíst DPH

Pokud je dodavatel plátcem daně a obchod, který uskutečnil, je předmětem daně, musí odvést DPH. Odběratel zboží si při splnění podmínek může zažádat o vrácení daně. Povinnost odvádět DPH má fyzická nebo právnická osoba, jejíž obrat za 12 kalendářních měsíců přesáhl 1 000 000 Kč.

Kdo může nakupovat bez DPH

Neplátcem DPH může být buď firma (např. fyzická osoba podnikatel podnikající na základě živnostenského listu či jiného oprávnění nebo společnost), nebo konečný spotřebitel (např. babička, která jde nakupovat do Alberta).

Co znamená cena bez DPH

Být neplátcem DPH totiž zjednodušeně znamená, že vy jako dodavatel nepřidáváte DPH ke svým fakturám. Ale pokud koupíte něco od plátce DPH, dostanete fakturu včetně DPH, daň z přidané hodnoty tedy platíte, a navíc nemáte nárok na její vrácení.

Kdo je neplátce DPH

Neplátce – podnikatel či firma, která má obrat nižší než 1 000 000 Kč v předešlých, po sobě jdoucích kalendářních měsících. Nemá povinnost odvádět DPH a nemá nárok na odpočet. Plátce je osobou registrovanou k dani. Musí odvádět daně ze všech svých zdanitelných plnění a má nárok na odpočet.

Kdy se neplatí DPH

Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete. Administrativa pro plátce DPH je složitější a přináší řadu povinností.

Jak se vyhnout placení DPH

Neplátce tak musí mít obrat menší než 1 000 0000 Kč v předešlých, po sobě jdoucích kalendářních měsících. Pokud splňuje tuto podmínku, pak nemá povinnost odvádět daň ze svých zdanitelných plnění. Neplátce nemá nárok na odpočet. DPH se rovněž vyhnou subjekty vykonávající činnosti, které jsou od DPH osvobozeny.